- Penjualan kopi bubuk merupakan penyerahan yang terutang PPN dan Pajak Masukannya dapat dikreditkan.

- Penjualan biji kopi sangrai merupakan penyerahan yang terutang PPN namun Pajak Masukannya tidak dapat dikreditkan karena biji kopi sangrai termasuk barang hasil pertanian tertentu yang dipungut dengan besaran tertentu.

- Penjualan bibit kopi merupakan penyerahan yang tidak terutang PPN karena bibit kopi merupakan barang strategis yang dibebaskan dari pengenaan PPN.

- Pajak Masukan atas perolehan mesin giling kopi yang digunakan oleh PKP ABC hanya untuk kegiatan usaha penjualan kopi bubuk dapat dikreditkan seluruhnya.

- Pajak Masukan atas perolehan kemasan karung goni yang digunakan oleh PKP ABC hanya untuk kegiatan usaha penyerahan biji kopi sangrai tidak dapat dikreditkan seluruhnya.

- Pajak Masukan atas perolehan wadah tanam berupa playbag yang digunakan hanya untuk kegiatan usaha penjualan bibit kopi tidak dapat dikreditkan seluruhnya.

- Pajak Masukan atas perolehan truk yang digunakan untuk mengangkut kopi bubuk, biji kopi sangrai, dan bibit kopi sebagian dapat dikreditkan dan sebagian lain tidak dapat dikreditkan.

Lalu, bagaimana cara menghitung pengkreditan Pajak Masukannya? Apabila PKP dalam satu masa memiliki berbagai transaksi di atas, Pasal 9 ayat (5) Undang-Undang PPN mengatur bahwa Pajak Masukan yang dapat dikreditkan hanya sebesar Pajak Masukan yang berdasarkan ketentuan PPN dapat dikreditkan atas penyerahan Barang Kena Pajak (BKP) dan/atau Jasa Kena Pajak (JKP) yang terutang PPN. Selebihnya, Pajak Masukan tidak dapat dikreditkan, yaitu ketika penyerahan tidak terutang PPN atau Pajak Masukan berdasarkan ketentuan PPN tidak dapat dikreditkan.Namun demikian, apabila Pajak Masukan sehubungan dengan penyerahan yang terutang pajak tidak dapat diketahui dengan pasti, jumlah Pajak Masukan yang dapat dikreditkan dihitung dengan menggunakan pedoman pengkreditan Pajak Masukan. Adapun pedoman tersebut diatur dalam PMK Nomor 186/PMK.03/2022 yang mulai berlaku pada 12 Desember 2022.

Pedoman Pengkreditan Pajak Masukan Bagi PKP yang Melakukan Penyerahan Terutang dan Tidak Terutang PajakBerdasarkan Pasal 4 PMK Nomor 186/PMK.03/2022, penghitungan pengkreditan Pajak Masukan dilakukan melalui tiga tahapan:1. Menghitung dahulu perkiraan jumlah Pajak Masukan dengan menggunakan pedoman pengkreditan Pajak Masukan dan melaporkan perkiraan Pajak Masukan dalam Surat Pemberitahuan (SPT) Masa PPN;Perkiraan jumlah Pajak Masukan dihitung dengan cara mengalikan jumlah Pajak Masukan atas perolehan BKP dan/atau JKP dengan persentase yang sebanding dengan perkiraan penyerahan. Dengan demikian, formulanya adalah:P =PM x ZKeterangan:

- P = jumlah Pajak Masukan yang dapat dikreditkan berdasarkan perkiraan

- PM = jumlah Pajak Masukan atas perolehan BKP dan/atau JKP

- Z = persentase perkiraan atas penyerahan yang terutang PPN dan Pajak Masukan yang berkenaan dengan penyerahan tersebut dapat dikreditkan seluruhnya

2. Menghitung kembali jumlah Pajak Masukan sesuai realisasi penyerahan dengan menggunakan pedoman pengkreditan; Realisasi Pajak Masukan dihitung dengan cara mengalikan alokasi Pajak Masukan atas perolehan BKP dan/atau JKP dengan persentase yang sebanding dengan realisasi. Adapun alokasi Pajak Masukan merupakan proporsi Pajak Masukan terhadap masa manfaat BKP dan/atau JKP. Penentuan masa manfaat adalah:

- 1 tahun untuk masa manfaat tidak lebih dari 1 tahun;

- 4 tahun untuk masa manfaat lebih dari 1 tahun; dan

- 10 tahun untuk tanah dan/atau bangunan.

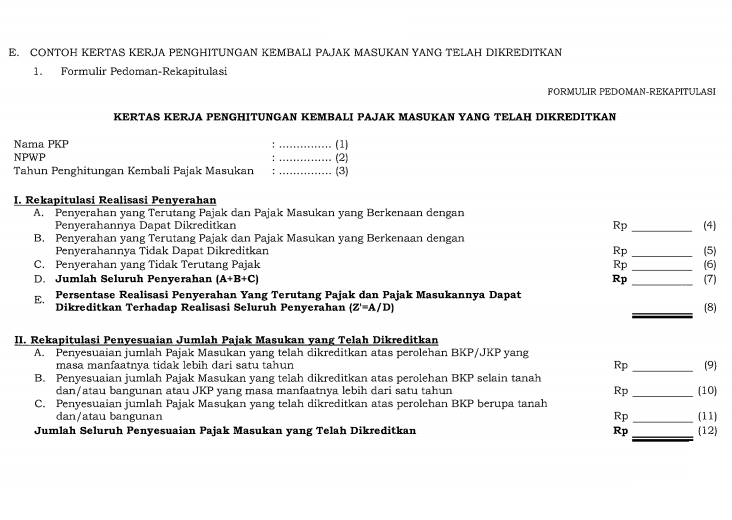

- Formulir pedoman-rekapitulasi;

- FormulIr pedoman-1, untuk penghitungan kembali dengan masa manfaat tidak lebih dari 1 tahun;

- FormulIr pedoman-2, untuk penghitungan kembali dengan masa manfaat lebih dari 1 tahun; dan

- FormulIr pedoman-3, untuk penghitungan kembali tanah dan/atau bangunan.

- P’= jumlah Pajak Masukan yang dapat dikreditkan berdasarkan realisasi penyerahan

- PM = jumlah Pajak Masukan atas perolehan BKP dan/atau JKP

- T= masa manfaat BKP dan/atau JKP

- Z’ = persentase realisasi atas penyerahan yang terutang PPN dan Pajak Masukan yang berkenaan dengan penyerahan tersebut dapat dikreditkan seluruhnya

3. Melakukan penyesuaian.Penyesuaian dilakukan dengan menghitung selisih dari realisasi Pajak Masukan yang dapat dikreditkan dengan alokasi Pajak Masukan yang dapat dikreditkan. Adapun alokasi adalah proporsi jumlah Pajak Masukan yang dapat dikreditkan berdasarkan perkiraan terhadap masa manfaat BKP dan/atau JKP. Lebih lanjut, besarnya penyesuaian jumlah Pajak Masukan yang dapat dikreditkan diperhitungkan dengan Pajak Masukan yang dapat dikreditkan paling lambat pada masa pajak ketiga dalam tahun pajak dilakukannya penghitungan Kembali.Dengan demikian, formulanya adalah:∆P =P’ – (P/T)Keterangan:

- ∆P = besarnya penyesuaian jumlah Pajak Masukan yang telah dikreditkan

- P’ = jumlah Pajak Masukan yang dapat dikreditkan berdasarkan realisasi penyerahan

- P = jumlah Pajak Masukan yang dapat dikreditkan berdasarkan perkiraan

- T = masa manfaat BKP dan/atau JKP

CONTOHPT BYS merupakan PKP yang melakukan kegiatan usaha perdagangan suku cadang (Pajak Masukan dapat dikreditkan) dan mobil bekas (Pajak Masukan tidak dapat dikreditkan).Pada bulan November 2023, PT BYS menyewa Gudang untuk menyimpan suku cadang dan mobil bekas. Gudang disewa selama 2 bulan dengan harga sewa Rp100.000.000. Pada saat sewa PT BYS belum dapat menentukan dengan pasti jumlah penjualan suku cadang mobil dan penjualan mobil bekas, sehingga pengkreditan Pajak Masukan dihitung menggunakan pedoman pengkreditan Pajak Masukan PMK Nomor 186/PMK.03/2022. PT BYS memperkirakan penyerahan suku cadang mobil sebesar 80% dari total penyerahan. Namun pada realisasinya untuk tahun 2023, penyerahan suku cadang mobil sebesar Rp30.000.000 dan penyerahan mobil bekas sebesar Rp20.000.000 sehingga total penyerahan adalah Rp50.000.000.

1. Menghitung perkiraan jumlah Pajak Masukan P = PM x ZP = (Rp100.000.000 x 11%) x 80%P = Rp11.000.000 x 80%P = Rp8.800.000PT BYS mengkreditkan Pajak Masukan dalam SPT Masa PPN November 2023

2. Menghitung kembali jumlah Pajak Masukan sesuai realisasi penyerahanP’ = PM/T x Z’P’ = Rp11.000.000/1 tahun x (Rp30.000.000/Rp50.000.000)P’ = Rp11.000.000 x 60%P’ = Rp6.600.000Penghitungan realisasi paling lambat pada Masa Pajak Maret 2024PT BYS tidak perlu melakukan penghitungan realisasi penyerahan pada Tahun Pajak 2024 dan seterusnya karena jangka waktu sewa hanya 2 bulan (atau dalam ketentuan ini yaitu 1 tahun untuk masa manfaat tidak lebih dari 1 tahun)

3. Melakukan penyesuaian∆P = P’ – (P/T)∆P = Rp6.600.000 – (Rp8.800.000/1 tahun)∆P = Rp6.600.000 – Rp8.800.000∆P = (Rp2.200.000)PT BYS harus memperhitungkan besarnya penyesuaian Pajak Masukan sebagai pengurang Pajak Masukan dalam SPT Masa PPN paling lambat Masa Pajak Maret 2024

Referensi:

[1] PMK Nomor 186 Tahun 2022

dikreditkan , pajak-masukan , pengkreditan-pajak-masukan , pmk-nomor-186-tahun-2022 , ppn